Assurance-vie Yomoni : Notre avis complet 2026

Yomoni, le robo-advisor français qui bouscule l’épargne

Yomoni, c'est avant tout une belle histoire française. Fondée en 2015 par trois entrepreneurs passionnés de finance, cette fintech s'est donné une mission claire : rendre l'investissement accessible à tous, sans les frais prohibitifs des banques traditionnelles.

Le concept ? Un robo-advisor, c'est-à-dire un gestionnaire d'épargne automatisé qui s'appuie sur des algorithmes et l'intelligence artificielle, tout en gardant une vraie équipe d'experts aux commandes. Un modèle avec le meilleur des deux mondes, en quelque sorte.

Aujourd'hui, Yomoni, c'est :

- + de 60.000 clients ;

- 1,5 milliard d'euros sous gestion, avec un objectif de 2 milliards en 2026 ;

- Un agrément AMF (Autorité des Marchés Financiers) ;

- + de 100 prix et récompenses ;

- Un niveau Excellent sur Trustpilot, avec une note de 4,8/5.

Côté partenaire, c’est Suravenir, filiale du Crédit Mutuel Arkéa, qui est l’assureur. L’épargne est donc conservée chez un acteur solide du marché, noté A+ par l’agence Fitch Rating.

L'assurance-vie Yomoni en gestion pilotée : le produit phare de la gamme

Comment ça marche concrètement ?

Le principe de la gestion pilotée repose sur la délégation : l’épargnant confie la gestion de ses actifs à Yomoni pour optimiser ses placements. Cette stratégie permet d’éviter les décisions impulsives ou émotionnelles, souvent préjudiciables à la performance.

Une fois ton profil d’investisseur défini, Yomoni se charge d’ajuster le portefeuille selon les opportunités de marchés, sans que tu aies besoin d’intervenir au quotidien.

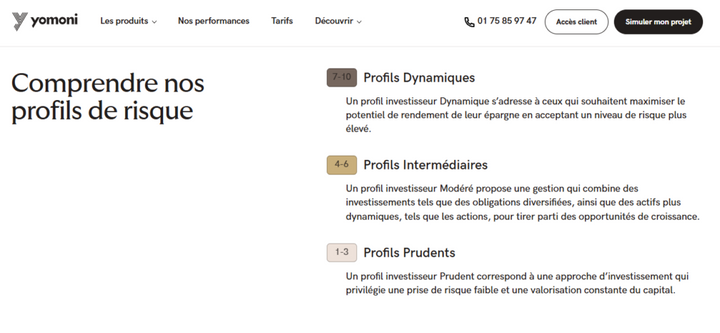

Yomoni te propose 10 profils de risque différents, du plus prudent (P1, avec 80% de fonds en euros sécurisé) au plus dynamique (P10, 100% investi en ETF actions). Les autres profils sont répartis selon le niveau de risque entre des ETF Actions, des ETF obligataires et du fonds euros.

Ce profil est déterminé lors de ton inscription via un questionnaire qui prend en compte ton horizon d'investissement, tes objectifs et ta tolérance au risque.

L'originalité de Yomoni ? Ils investissent exclusivement en ETF (fonds indiciels cotés). Ces produits répliquent la performance des marchés financiers (actions, obligations) tout en ayant des frais très faibles. C'est cette approche qui permet à Yomoni de proposer des frais ultra-compétitifs.

Trois stratégies d'investissement au choix

Même si la gestion est pilotée, tu peux toutefois choisir certaines orientations dans ton investissement, au-delà du profil de risque. Ainsi Yomoni propose trois contrats d’assurance-vie différents selon tes objectifs :

1. L’assurance-vie diversifiée classique

C'est l'option par défaut, avec une allocation diversifiée entre ETF actions, ETF obligataires et fonds en euros (selon ton profil). Simple, efficace, et qui a fait ses preuves depuis 2015.

2. L’assurance-vie responsable

Cette option permet d'orienter son épargne vers des entreprises qui respectent des critères environnementaux, sociaux et de gouvernance. Les supports sont labellisés ISR, avec des exclusions sectorielles (armement, tabac, énergies fossiles, etc.).

Les ETF sélectionnés ont des engagements climatiques forts, et permettent de réduire d’au moins 30% l’empreinte carbone du portefeuille.

3. L’assurance-vie Immobilier

Au-delà de la gestion en ETF, Yomoni propose désormais d’intégrer de la pierre-papier aux portefeuilles. Menée en partenariat avec Epopée gestion, cette stratégie permet d’investir dans l’immobilier via son contrat d’assurance-vie.

Les placements sont constitués de projets immobiliers régionaux présentant un impact écologique et économique fort (en partenariat avec Epopée Gestion), ainsi que de fonds immobiliers internationaux reconnus pour leur solidité financière et leur track record.

L'objectif de rendement annoncé de la SC Y Immo est de 5,5% net de frais. C’est un bon moyen de diversifier sans acheter de bien physique, avec 0 frais d'entrée ou de sortie et une liquidité assurée par l'assureur.

Notre avis sur les frais Yomoni : transparence et compétitivité

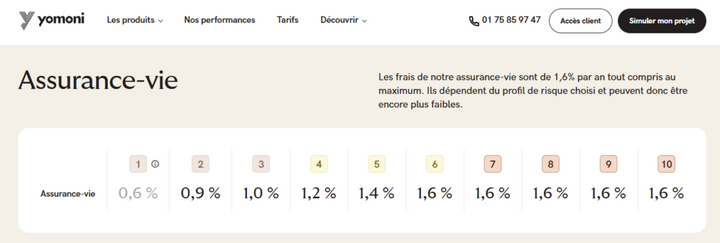

C'est là que Yomoni fait vraiment la différence. Les frais maximum sont de 1,6% par an tout compris. Pour donner un point de comparaison, une gestion équivalente en banque traditionnelle coûte facilement 3 à 4% par an.

Cette structure tarifaire se décompose de cette façon :

-

0,6% pour l'assureur Suravenir (frais de contrat)

-

0,2% à 0,7% pour la gestion pilotée Yomoni (selon ton profil)

-

0,1% à 0,3% pour les ETF eux-mêmes

Pour les frais annexes, c'est simple : 0€ de frais d'entrée, de sortie ou d'arbitrage. Tu peux donc verser ou retirer de l'argent quand tu veux, sans aucune pénalité.

Pour les supports immobiliers, il faut compter 2,7% de frais de gestion, ce qui est dans la moyenne du marché pour ce type de support.

Notre avis sur les frais Yomoni : Les frais sont clairement bas pour une assurance-vie en gestion pilotée. Le fait de gérer avec des ETF et de ne pas avoir de frais sur le fonds euro réduit considérablement la facture finale.

Quelles sont les performances de l’assurance-vie Yomoni ?

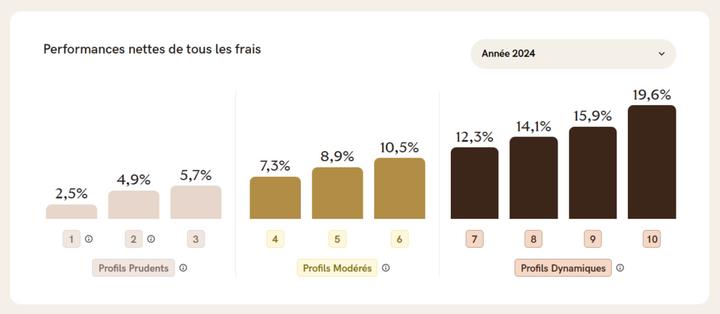

Parlons chiffres concrets. En 2024, le profil le plus dynamique (P10) a affiché une performance de +19,6% net de frais (+50,4% depuis 3 ans).

Les profils plus modérés ont également bien performé, avec entre 7,3% et 10,5% pour les profils de P4 à P6 . Les profils prudent, quant à eux, ont joué leur rôle de placement défensif, avec une performance de +2,9% pour le profil P2 et 3,2% pour le profil P3.

⚠️

Le fonds euros chez Yomoni : pour allier sécurité et rendement

Pour ceux qui veulent sécuriser une partie de leur épargne, Yomoni donne accès au fonds euros Suravenir Opportunité 2. Ce fonds a obtenu une performance de +2,5% en 2024 (net de frais de gestion). C’est l’objectif qui est repris pour 2025.

Encore une fois, Yomoni cherche à répondre au mieux aux attentes des investisseurs, en proposant une alternative au fonds euro classique :

-

Option 1 : Allocation 100% en fonds euros Suravenir Opportunités 2

-

Option 2 : Pack Fondations. Allocation 50% en fonds euros et 50% en fonds immobilier

Les autres assurances-vie Yomoni : un contrat pour chaque projet

Depuis plusieurs années, Yomoni développe son offre pour répondre aux mieux aux attentes diverses de ses clients. À la base contrat unique géré en ETF, c’est aujourd’hui toute une gamme de produits d’épargne qui est proposée par la Fintech.

Yomoni Kids : l'assurance-vie pour les enfants

Pour ceux qui souhaitent préparer l'avenir de leurs enfants intelligemment, Yomoni Kids est une excellente option. Le principe ? Ouvrir une assurance-vie au nom de son enfant pour constituer progressivement un capital qui lui servira à 18 ans (et au-delà).

Les avantages :

-

Ticket d'entrée plus accessible : 300€ (contre 1.000€ pour l'assurance-vie classique)

-

Profiter du long terme : 18 ans devant soi, c'est l'idéal pour investir sur les marchés

-

Financer ses projets futurs : permis de conduire, études, premier appartement, etc.

Faisons une comparaison :

Un parent épargne 100€/mois pour son enfant pendant 18 ans sur un livret A à 2% (aujourd’hui, le taux du livret A est même en dessous de ce taux, à 1,7%). Au bout des 18 ans, l'enfant obtient environ 26.000€

Ce parent dépose la même épargne sur un contrat d'assurance-vie dynamique avec un rendement annuel moyen de 6% (ce qui est une hypothèse conservatrice). Il obtient 38.000€ de capital après 18 ans.

👉 La différence est donc de 12.000€ pour le même effort ! Ça donne à réfléchir, non ?

Conseil : N’hésite pas à consulter notre calculateur d’intérêts composés pour faire tes propres simulations !

Bien sûr, le Livret A est sans risque contrairement à l'assurance-vie. Mais quand on a 18 ans devant soi, on peut se permettre de prendre un peu plus de risque pour viser une meilleure performance. Les parents gèrent le contrat jusqu'à la majorité de l'enfant, qui en devient alors pleinement propriétaire.

Yomoni Gestion Privée : la nouvelle offre haut de gamme

Lancée en 2024, Yomoni Gestion Privée est destinée aux clients qui ont plus de 50.000€ d'encours. C’est l’opportunité d’aller au-delà de la simple gestion pilotée en ETF, et d’envisager sa gestion de patrimoine au niveau global.

Les avantages de la gestion privée Yomoni :

1. La gestion libre : C'est LA nouveauté de taille. En plus de la gestion pilotée classique en ETF, tu peux désormais choisir toi-même tes supports d'investissement parmi une sélection premium. On parle de gestion multi-compartiments en assurance-vie : tu peux mélanger gestion pilotée et gestion libre selon tes envies.

2. Accès à plus de 1.000 supports d'investissement :

-

Produits structurés (comme Yomoni Transparence III qui offre un coupon de 7% par an garanti la première année avec capital garanti à l'échéance des 12 ans)

-

ETF thématiques (biodiversité, eau, blockchain, nouvelles technologies...)

-

Fonds immobiliers (SCPI, SC Y Immo)

-

Private equity (investissement dans des entreprises non cotées)

-

Fonds en euros boosté

3. Accompagnement personnalisé : Un conseiller dédié, un traitement prioritaire de tes dossiers, un audit patrimonial complet et un plan d'efficacité patrimoniale personnalisé. Le tout sans frais additionnels au-delà des frais de gestion habituels.

C'est vraiment l'esprit "banque privée" démocratisé. Là où les banques traditionnelles te demandent souvent 100.000 à 300.000€ pour accéder à ce niveau de service, Yomoni te l'offre dès 50.000€.

Au-delà de l'assurance-vie : l'écosystème Yomoni

Yomoni, ce n'est pas qu'une assurance-vie. C'est toute une gamme de solutions d'épargne pour répondre aux besoins des épargnants, quelle que soit leur situation.

Le PEA Yomoni

Le Plan d'Épargne en Actions de Yomoni, c'est une opportunité rare sur le marché. En effet, très peu d'acteurs proposent la gestion pilotée sur PEA.

Les caractéristiques :

-

Ticket d'entrée : 5 000€

-

Un seul profil disponible : P10 (100% actions, logique pour un PEA)

-

Investissement : uniquement en ETF

Pour rappel, la fiscalité du PEA est avantageuse au-delà de 5 ans de détention (exonération d'impôt sur les plus-values, seuls les prélèvements sociaux de 17,2% restent dus).

👉 Bon à savoir : Tu ne peux avoir qu'un seul PEA par personne. Si tu aimes garder la main sur tes investissements, tu préféreras peut-être gérer ton PEA toi-même. Mais si tu veux déléguer tout en profitant de cette enveloppe fiscale avantageuse, le PEA Yomoni est une excellente option.

Le PER Yomoni Retraite+

Le PER (Plan d'Épargne Retraite) Yomoni Retraite+ permet de préparer sa retraite avec des avantages fiscaux immédiats.

Les atouts :

-

Déduction des versements de ton revenu imposable (jusqu'à 10% des revenus professionnels)

-

Gestion pilotée avec désensibilisation progressive à l'approche de la retraite

-

Accès à plusieurs types d'investissements : ETF, immobilier, private equity

-

Trois profils disponibles : Prudent, Équilibré, Dynamique

-

Versement minimum : 1.000€ à l'ouverture

Les avantages et points d'attention de l'assurance-vie Yomoni

✅ Les points forts de Yomoni

Simplicité et accessibilité : Tout se fait en ligne, l'interface est intuitive, et tu peux ouvrir un contrat en quelques minutes. Fini les rendez-vous interminables avec ton conseiller bancaire.

Frais compétitifs et transparents : 1,6% maximum tout compris, c'est deux fois moins cher qu'une gestion traditionnelle. Et surtout, tout est affiché clairement, sans surprise ni astérisque.

Diversification automatique : Ton portefeuille est diversifié sur de nombreux actifs (actions monde, obligations, immobilier selon ta stratégie) et rééquilibré régulièrement par les experts Yomoni.

Performances solides : Depuis 2015, les résultats sont au rendez-vous. Le profil P10 surpasse la grande majorité des fonds traditionnels français à risque équivalent.

Service client réactif : Une équipe disponible par chat, téléphone ou email, avec des réponses pédagogiques. C'est appréciable dans l'univers de l'épargne en ligne.

Flexibilité maximale : Versements et retraits libres, à tout moment, sans frais. Tu peux aussi programmer des versements mensuels automatiques.

Sécurité et régulation : Agréé par l'AMF, partenariat avec Suravenir (Crédit Mutuel) et Crédit Agricole, tes fonds sont bien protégés.

⚠️ Les points d'attention

Pas de gestion libre sur l'assurance-vie classique : Si tu as moins de 50.000€ d'encours, tu devras te contenter de la gestion pilotée. Pour choisir toi-même tes supports, il faudra atteindre le seuil de la Gestion Privée. C'est le compromis pour avoir des frais aussi bas.

Offre moins large en gestion libre : Même en Gestion Privée, tu n'auras pas accès aux milliers de supports disponibles chez certains courtiers spécialisés. Yomoni a fait le choix de sélectionner les meilleurs produits plutôt que de tout proposer.

Un seul profil par contrat : Si tu veux combiner un profil prudent et un profil dynamique, il te faudra ouvrir deux contrats. C'est moins flexible que certains concurrents qui permettent plusieurs profils au sein d'un même contrat (mais attention, ceux-ci ont souvent des frais plus élevés).

Pour qui Yomoni est-il fait ?

Yomoni s'adresse à plusieurs profils d'épargnants :

Les débutants en investissement : Si tu ne connais rien aux marchés financiers mais que tu veux faire fructifier ton épargne au-delà des livrets, Yomoni est parfait. Tout est guidé, expliqué, simplifié.

Les investisseurs occupés : Tu n'as ni le temps ni l'envie de suivre les marchés au quotidien ? Déléguer à Yomoni te libère de cette charge mentale tout en profitant d'une gestion professionnelle.

Les épargnants soucieux des frais : Tu veux optimiser ton rendement net en limitant au maximum les frais qui grèvent ta performance ? Yomoni est l'un des acteurs les plus compétitifs du marché.

Les parents prévoyants : Avec Yomoni Kids, tu peux facilement préparer l'avenir de tes enfants en leur constituant un capital progressif.

Les investisseurs confirmés : Dès 50.000€, la Gestion Privée te donne accès à des outils et supports plus sophistiqués pour diversifier encore davantage ton patrimoine.

En gros, que tu sois novice ou aguerri, que tu aies 1.000€ ou 100.000€ à investir, Yomoni a une solution adaptée.

Par contre, si tu es habitué à gérer tes investissements toi-même et que tu recherches un grand nombre de supports différents, Yomoni n’est certainement pas la meilleure option pour toi. Dans ce cas, n'hésite pas à consulter notre comparatif des meilleurs contrats d'assurance-vie.

Comment ouvrir ton assurance-vie Yomoni ?

Tout se passe en ligne. L’interface est claire et intuitive :

Étape 1 : Simulation en ligne - Rends-toi sur le site Yomoni et réponds au questionnaire. En quelques questions, tu découvres ton profil d'investisseur et une simulation de ce que pourrait devenir ton épargne.

Étape 2 : Documents à fournir - Pièce d'identité en cours de validité, justificatif de domicile récent (moins de 3 mois), et RIB. Tout se fait en ligne, pas besoin d'imprimer quoi que ce soit.

Étape 3 : Premier versement - Minimum 1.000€ pour l'assurance-vie classique (ou 300€ pour Yomoni Kids). Tu peux verser par virement bancaire.

Étape 4 : C'est parti ! - Une fois ton dossier validé, Yomoni s'occupe de tout. Tu peux suivre l'évolution de ton épargne en temps réel sur l'appli mobile ou le site web. Interface claire, graphiques lisibles, reporting détaillé... Tout est pensé pour que tu comprennes où va ton argent.

Notre avis final sur l'assurance-vie Yomoni

Après avoir passé en revue l'ensemble de l'offre Yomoni, on peut dire que cette fintech a vraiment réussi son pari : démocratiser l'investissement et rendre l'assurance-vie accessible à tous.

Les points qui nous ont convaincus :

-

Une transparence totale sur les frais (chose rare dans l'univers financier)

-

Des performances au rendez-vous depuis bientôt 10 ans

-

Une technologie au service de l'humain (algorithmes + équipe d'experts)

-

Une gamme complète pour répondre à tous les projets de vie

-

Un service client vraiment à l'écoute

Ce qu'on aurait aimé en plus :

-

Plus de flexibilité sur les profils (pouvoir en combiner plusieurs dans un même contrat)

-

La gestion libre accessible avant 50.000€ d'encours (mais on comprend le modèle économique)

Au final, Yomoni est une excellente porte d'entrée vers l'investissement, particulièrement si tu veux déléguer la gestion de ton épargne sans te ruiner en frais. Les performances passées sont encourageantes, la plateforme est agréable à utiliser, et l'ensemble est sécurisé par des acteurs solides du marché.

Que ce soit pour ton épargne classique, pour tes enfants, pour ta retraite ou pour un projet immobilier, Yomoni a développé une solution adaptée. Et avec la Gestion Privée dès 50.000€, même les investisseurs plus confirmés y trouvent leur compte.