ETF capitalisant ou ETF distribuant ?

💡

- Les actions contenues dans les ETF distribuent des dividendes qui te reviennent en tant qu’investisseur.

- Les ETF distribuant te versent régulièrement les dividendes sur ton compte espèces, c’est idéal pour un revenu passif.

- Les ETF capitalisant les réinvestissent, permettant de faire croître ton placement.

- Pour ceux qui veulent épargner à long terme, les ETF de capitalisation sont un moyen judicieux de profiter de l’effet des intérêts composés.

- Les deux variantes existent pour un grand nombre d'indices.

⚡️

Type de distribution de dividendes des ETF

Les actions qui composent un ETF distribuent des dividendes qui sont partagés entre les investisseurs. En contraste, d'autres actifs sous-jacents, comme par exemple les matières premières, ne distribuent pas de bénéfices.

L'ETF collecte ces dividendes et les utilise différemment selon le type de distribution :

- Il peut les réinvestir automatiquement dans le fonds dans le cas d’un ETF capitalisant

OU

- Il peut te les reverser régulièrement sur ton compte espèces dans le cas d’un ETF distribuant.

En tant qu'investisseur, tu as donc le choix entre des ETF qui distribuent des revenus de dividendes (ETF distribution) et des ETF qui réinvestissent directement les bénéfices (ETF capitalisation). Vu le grand choix d'ETF, il existe aujourd'hui les deux variantes pour quasiment tous les grands indices. Laquelle te convient le mieux dépend de ta stratégie d'investissement, que nous allons maintenant t’aider à déterminer.

ETF distribuant : les dividendes directement dans ta poche

Si ton objectif en tant qu’investisseur est d'obtenir un revenu passif régulier, les ETF de distribution sont idéal pour toi. Si, en revanche, tu préfères épargner à long terme et miser sur la croissance de ton placement, les ETF de capitalisation sont la meilleure option.

Les ETF distribuant sont surtout appréciés par les investisseurs plus âgés. En effet, ils conviennent bien à la désépargne. Cela correspond à un retrait progressif des bénéfices générés.

Les ETF distribuant te versent généralement tes revenus une fois par an directement sur ton compte espèces (mais cela peut varier, c'est quatre fois par an aux États-Unis). Tu peux ensuite décider toi-même si tu veux réinvestir ce montant ou l’utiliser à d’autres fins.

Chez les courtiers français, les dividendes versés par un ETF distribuant sont automatiquement imposés. Cela est est pratique puisque tu n'as pas à les déclarer manuellement. Si ton courtier est en revanche établi à l'étranger, il est possible que tu doives faire la démarche manuellement.

Dans le cas où tu souhaiterais finalement quand même réinvestir les dividendes versés, cela peut entraîner des frais de transaction supplémentaires (frais que tu économises avec un ETF capitalisant qui les réinvestit automatiquement).

🚀

ETF capitalisant : des dividendes qui travaillent pour toi

Les ETF capitalisant réinvestissent directement les revenus tels que les intérêts et les dividendes. Cela augmente le cours et donc la valeur de tes parts. L’un des grands avantages de la capitalisation est qu'en réinvestissant directement les revenus, tu profites de l’effet des intérêts composés. Comme le réinvestissement des dividendes fait croître la valeur du fonds, les intérêts qui s'appliquent génèrent un rendement plus élevé.

Sur une période plus longue, cela génère des bénéfices supplémentaires et tu fais davantage travailler l'argent pour toi.

Voici un exemple d’investissement fictif de 100€ :

| Distribuant | Capitalisant | |

|---|---|---|

| Cours de l’ETF | 100€ | 100€ |

| Dividendes reçus | 5€ | 5€ |

| Revenus transférés sur le compte | 5€ | 0€ |

| Nouveau cours de l’ETF | 100€ | 105€ |

| Patrimoine | 100€ + 5€ = 105€ | 105€ |

Attention: Ce schéma est très simplifié : il ne tient pas compte de l'effet ex-dividende.

Avantages et inconvénients des méthodes de distribution

La capitalisation a l'avantage d'économiser des frais de transaction en réinvestissant automatiquement tes bénéfices, sans intervention supplémentaire de ta part. Mais surtout, tu bénéficies des intérêts composés, qui font une grande différence au cours des années.

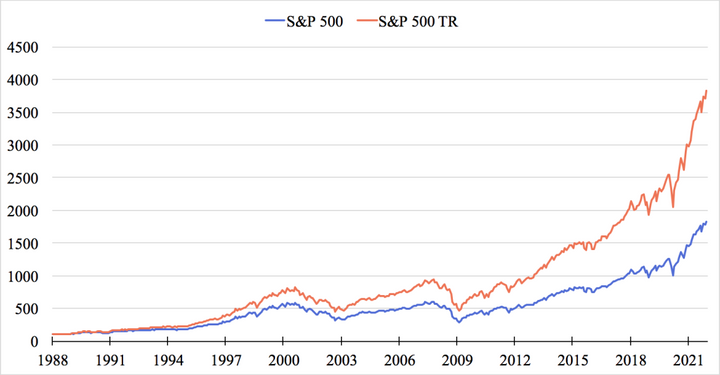

Comme tu peux le constater ici, l’indice qui réinvestit les dividendes (Total Return index : S&P 500 TR) finit par creuser un écart considérable sur celui qui ne fait que suivre l’évolution des cours sans prendre en compte les dividendes (Price index : S&P 500). Cet effet cumulatif croît avec les années et finit par donner un véritable avantage sur le long terme.

Si les dividendes sont reversés sur ton compte espèces, c’est à toi de décider comment tu les gères. Cela peut t’inciter à les dépenser ou générer des frais de transaction supplémentaires si tu décides finalement de quand même les réinvestir. C’est un choix que tu dois faire selon ta stratégie et ta situation personnelle.

🚀

Aperçu : ETF capitalisant vs. ETF distribuant

| Caractéristique | Capitalisation | Distribution |

|---|---|---|

| Affectation des revenus | Les dividendes sont directement réinvestis dans le fonds | Les dividendes sont distribués à l’investisseur une ou plusieurs fois par an |

| Intérêts composés | Oui | Non, sauf en cas de réinvestissement manuel |

Fiscalité des ETF distribuant et des ETF capitalisant

En France, tout revenu financier est imposé à 30% lorsqu’il est touché par l’investisseur. Tous les revenus financiers reçus ou issus d’une vente au cours d’une année sont ainsi imposés et pris en compte lors de la déclaration des revenus de l’année suivante.

Comme les dividendes distribués comptent comme des revenus touchés, ils sont donc imposés dans l’année fiscale concernée à 30% et vont donc atténuer l’effet des intérêts composés. En effet l’impôt grignote les dividendes que tu peux réinvestir : si tu perçois 100€ de dividendes, 30€ sont directement reversés à l’État et tu n’as finalement que 70€ net à réinvestir.

Avec un ETF capitalisant tu évites cette perte puisque les 100€ sont directement réinvestis dans le fonds et ne seront taxé qu’à la revente.

Mais nous en parlerons d'avantage dans la partie fiscalité de ce guide.