La fiscalité bitcoin : on te dit tout

💡

- Le simple fait de détenir un portefeuille d’actifs numériques (bitcoin, ethereum,etc.) ne t’oblige pas à le déclarer.

- Il en va de même pour les arbitrages entre crypto-monnaies, qui ne déclenchent également aucune imposition.

- Seuls l’échange de bitcoins contre des biens ou des services, ou la vente contre une monnaie fiduciaire (euro, dollar…), constituent des transactions imposables.

- Ce n’est pas le montant des transactions qui est taxé, mais la plus-value réalisée à l’occasion de cette opération.

- On parle de plus-value lorsque le prix de vente est supérieur au prix d’achat. Est également considéré comme une plus-value le fait d’acheter avec des bitcoins un bien, dont la valeur est supérieure au prix d’achat de tes bitcoins.

- Si le montant de tes cessions dépassent 305€ sur un an, l’ensemble de tes gains sera imposé. Si le montant de tes cessions est inférieur, tes gains sont exonérés.

- Les gains réalisés à titre particulier (même pour les grosses opérations récurrentes à partir de 2023) sont traités fiscalement comme des opérations de bourse : ils sont soumis au PFU de 12,8% (option barème progressif à partir de 2023) et aux prélèvements sociaux de 17,2%.

- Les plus et moins-values réalisées sur une même année se compensent.

- L’imposition de l’activité de minage est plus complexe, elle est considérée comme une activité professionnelle et relève du régime des BNC (bénéfices non commerciaux).

- Ces règles ne sont pas valables uniquement pour le bitcoin mais pour toutes les crypto-monnaies.

👉

- Pour le calcul de la plus-value on s’appuie généralement sur le principe FIFO (“first in, first out” ou “premier entré, premier sorti”)

- La formule utilisée est en soi assez simple, mais nécessite une bonne documentation de ton historique d’échange (date des transactions, prix d'acquisition, etc.)

- Pour te faciliter la tâche, il existe des logiciels de coin tracking, parfois même avec des options de calcul d’impôt.

- Si le montant de tes ventes dépasse 305 € sur une année il faudra les renseigner lors de ta déclaration d’impôt.

Fiscalité bitcoin et crypto-monnaies

Le bitcoin ainsi que les autres crypto-monnaies sont considérés comme des actifs numériques dont le traitement fiscal se rapproche de celui d’autres actifs financiers comme celui des actions. Si la fiscalité bitcoin est encore jeune et susceptible d’évoluer, les simplifications prévues pour 2023 démontrent toutefois la volonté de l'administration fiscale de l’aligner encore davantage sur celle des opérations de bourse classiques.

🚀

Le traitement fiscal peut dépendre du type de gain

En principe, le bitcoin permet de réaliser des gains de quatre manières différentes :

- Les plus-values issues de l'achat et de la vente d'unités de bitcoin

- Le minage, c'est-à-dire l'extraction de nouvelles unités de bitcoin

- Le “cloud mining” : l’extraction communautaire de nouvelles unités de bitcoin

- Le “lending” : le fait de prêter des unités de bitcoin

Les plus-values bitcoin

Le bitcoin (comme toute autre crypto-monnaie), est aujourd’hui considéré comme un actif à part entière : un actif numérique. Comme tout actif, on lui confère une valeur. Pouvant varier dans le temps, une vente peut donc généré une plus ou moins-value qui n’est fiscalement pas neutre.

Quand se déclenche l’obligation fiscale ?

Comme expliqué précédemment, tes gains en crypto-monnaies ne sont imposés qu’une fois convertis en monnaies “fiat” telles que le dollar, ou plus probablement pour toi : l’euro. Les transactions crypto-crypto échappent quant à eux à l’imposition et à l’obligation de déclaration.

Pour éviter l’imposition de transactions insignifiantes, le fisc a mis en place une franchise d’impôt : tes plus-values sont en effet imposées que lorsque le montant annuel de tes ventes dépasse 305€. Si ce n’est pas le cas, tes gains sont exonérés et tu n’as pas besoin de les déclarer.

⚠️

Payer en bitcoin déclenche également une obligation fiscale. Si la valeur du bien ou du service que tu souhaites acheter est supérieur au prix d’achat de tes bitcoins (donc si tu achètes avec un bitcoin qui s’est apprécié entre son achat et l’achat du bien en question), l’administration fiscale considère que tu as fait un plus-value imposable.

Quel est le montant de l’impôt sur le bitcoin ?

Si tu as déjà vendu des actions, le fonctionnement de la fiscalité bitcoin te sera déjà très familier. En effet les gains issus de la vente de bitcoins sont considérés comme un revenu financier et sont donc soumis au Prélèvement forfaitaire unique (PFU) de 30%. Celui-ci se décompose en 12,8% d’impôt sur le revenu et de 17,8% de cotisations sociales.

À partir du 1er Janvier 2023, il sera également possible, comme pour les actions et les ETF, d’opter pour l’imposition au barème progressif. Cette option un peu plus complexe est surtout avantageuse pour les foyers les plus modestes ou non imposables.

Comment est déterminée la plus-value ?

Lorsque tu as effectué plusieurs achats et ventes de bitcoin voire d’autres monnaies, déterminer précisément quels sont tes gains sur un an peut apparaître quelque peu complexe.

On applique généralement le principe du "premier entré, premier sorti", également appelé “first in first out” (FIFO). Lors d'une vente, l'unité de bitcoin qui a été achetée en premier est alors considérée comme celle vendue en premier lors d’une cession d’actifs. De cette manière, c'est toujours le bitcoin le plus ancien qui est vendu en premier, ce qui facilite le calcul du montant à déclarer.

Si tu achètes 1 bitcoin et que tu le vends un peu plus tard, il te suffit de faire la différence entre prix d’achat et prix de vente pour déterminer la plus value. Souvent la situation est cependant un peu plus complexe. Pour calculer la plus-value, donc la base d’imposition, voici donc la formule à appliquer :

💡

Prenons un exemple : Imaginons que tu as acheté pour 1000 € de bitcoins, qui en valent maintenant 3000 €. Tu décides d’en revendre pour 2000 €. Quelle est donc la plus-value imposable ? Vu que tu ne vends qu’une partie de ton portefeuille, il te faut donc calculer la plus-value partielle. C’est là que la formule intervient : Plus-value imposable = 2000 - [1000 x (2000 / 3000)] = 1066 En d’autres termes : tu vends ⅔ de ton portefeuille. Pour calculer la plus-value imposable tu fais donc la différence entre ⅔ de la valeur actuelle de ton portefeuille et les ⅔ de sa valeur initiale. C’est sur cette plus-value que s’appliquera alors l’impôt, généralement le PFU de 30%.

Il est également possible d’opter pour le principe inverse "Last In-First Out" (LIFO). Nous recommandons généralement d’utiliser la première méthode.

Les plus et moins-values réalisés se compensent entre elles

Comme ce ne sont que les gains qui sont imposés par l’administration fiscale, les pertes que tu peux subir en vendant tes bitcoins sont imputables aux bénéfices. Cela te permet de payer moins d'impôts, et c’est plutôt logique : si tu as vendu à perte, tes gains sont systématiquement réduits. Ce qui compte pour l'imposition, c'est le solde global sur l’année.

Mais attention, les gains et pertes générés par les actifs numériques ne s’imputent qu’entre eux. La compensation étant uniquement possible au sein d’une même classe d’actifs.

Comment déclarer ses gains en bitcoins sur la fiche d’impôt ?

Pour savoir le montant que tu dois déclarer, il faut avant tout déterminer tes gains sur l’année passée. Pour cela il peut être judicieux de documenter chaque achat et vente dans un tableau Excel ou grâce à un logiciel de "cointracking" qui t'aident dans cette tâche.

Quelques logiciels de cointracking

Les formalités administratives

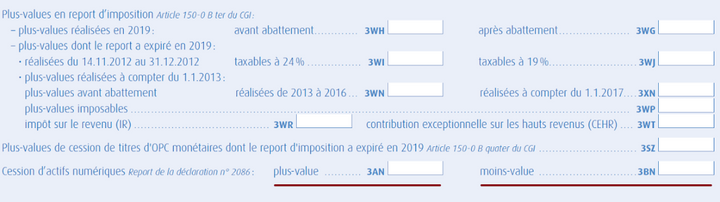

Formulaire Cerfa n°2042

Ce formulaire administratif correspond à toute déclaration classique de revenu. En plus de tes gains de capital qui peuvent également y être inscrits, il te faut trouver la case “plus-values issue de la cession d’actifs numériques” et y indiquer tes plus-values issues de la vente de cryptomonnaie durant l’année passée.

Cerfa n°2086

Ce formulaire te sert à déclarer en détail les opérations d’achat et vente en Bitcoin (et autres crypto-monnaies) et qui devrait aboutir à la plus-value que tu as déclaré précédemment. Tu comprends maintenant l’importance de bien documenter chaque opération d’achat et de vente.

Imposition des gains issus du Bitcoin-Mining

Toute personne qui pratique le minage de bitcoins de manière durable, indépendante et dans un but lucratif agit, du point de vue fiscal, à titre professionnel. Cela implique en conséquence un certain nombre de démarches administratives. Tu dois notamment s'acquitter de l'imposition liée au régime des BNC (bénéfices non commerciaux).

La réglementation de ce pan de l’économie cryptographique évolue et un certain flou persiste sur la déclaration précise des activités de mining.

La principale incertitude est relative au moment et au montant de la déclaration : les coins minés sont ils imposés dès leur réception ou comme pour la vente de bitcoins à titre privé seulement lorsqu’ils sont convertis en monnaie fiduciaire ? Aujourd’hui, la deuxième option reste à privilégier pour une déclaration BNC.

Si un mineur français obtient un Blockreward (en bitcoins), il devra donc déclarer le montant en euros qu’il perçoit lorsqu’il le revend.

Demander conseil auprès d’un professionnel

Si tu prévois de pratiquer le minage de bitcoins à titre professionnel, renseigne-toi auprès d’un conseiller fiscal professionnel. Ce type d’activité est fiscalement nettement plus complexe que le simple négoce de crypto à titre privé. Évalue aussi soigneusement si le minage en France en vaut vraiment la peine compte tenu de la situation fiscale et des prix relativement élevés de l'électricité.