Meilleure assurance-vie 2024

Comparatif des meilleures assurances-vie en ligne

Tu souhaites investir dans une assurance-vie en 2024, mais tu ne sais pas quel contrat choisir ? C'est sûr qu’avec les nombreux intervenants sur le marché, il est difficile de s’y retrouver. Hellomonnaie t’aide à choisir la meilleure assurance-vie en ligne grâce à son comparatif. Critères de choix, supports, frais, conditions, tu trouveras ici tous les éléments indispensables pour trouver le meilleur contrat.

Comment choisir la meilleure assurance-vie ?

Avant de souscrire une assurance-vie, tu dois te poser un minimum de questions pour savoir quel contrat choisir. Au-delà du comparatif dans lequel tu trouves toutes les caractéristiques des différents contrats, nous t'accompagnons dans ta recherche de la meilleure assurance-vie.

Quels sont les critères à privilégier en fonction de ton profil, quels supports d'investissements choisir, comment être sûr que mon courtier est fiable ? Nous répondons à toutes tes questions dans notre article.

Top 5 des meilleures assurances-vie en gestion libre

Lucya Cardif : la meilleure assurance-vie pour le choix des supports d'investissement

Nouveau contrat sur le marché, Lucya Cardif arrive directement sur la première place du podium. La nouvelle assurance-vie du groupe BNP PARIBAS distribuée en exclusivité par assurancevie.com n’a rien à envier aux meilleurs contrats du marché.

-

Côté supports, Lucya Cardif propose 2 fonds euros (dont un fonds dynamique très performant), 2.300 fonds en unités de compte, 50 ETF, 20 supports immobiliers et, cerise sur le gâteau, plus de 1.000 actions en direct.

👌Notre avis : un contrat polyvalent parfait pour ceux qui souhaitent un grand choix de supports d'investissement.

Linxea Avenir 2 : la meilleure assurance-vie pour investir en ETF

Incontournable sur le marché de l’assurance-vie en ligne, Linxea nous propose un contrat complet où chacun peut trouver son compte.

-

Avec 2 fonds euros, 600 fonds en unités de compte, 77 ETF et plus de 20 supports immobiliers, c’est le contrat parfait pour mettre en place une stratégie de portefeuille diversifiée. Seules les actions en direct manquent à l’appel.

👌 Notre avis : une des meilleures assurances-vie pour investir en ETF.

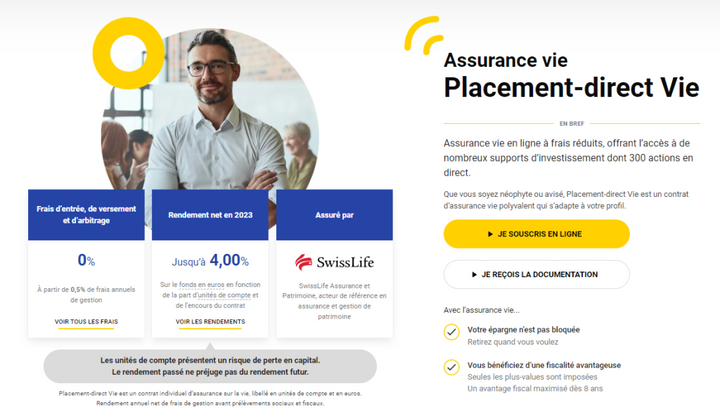

Placement-Direct Vie : de grandes possibilités d'investissement et un fonds euro performant

Autre géant de l’assurance-vie en ligne, placement-direct.fr est toujours au rendez-vous avec son contrat Placement Direct Vie.

-

La vaste gamme de supports d’investissement dans toutes les catégories (UC, ETF, supports immobiliers, actions en direct), le fonds euros performant et les frais de gestion parmi les plus bas du marché en font un contrat incontournable. On note la possibilité d’avoir un mandat 100% trackers avec des frais de gestion peu élevés (0,7%).

👌Notre avis : le contrat Placement Direct Vie est une valeur sûre, avec des possibilités d’investissement multiples et variées, en gestion libre comme en gestion pilotée.

Kompoz Sicavonline : une assurance-vie adaptable avec de multiples options et des frais limités

Connu depuis longtemps pour son expertise sur les fonds communs de placement, Sicavonline s’est associé au leader belge de l’assurance-vie pour proposer son contrat Kompoz.

-

La qualité majeure du contrat Kompoz est d’être personnalisable et d’offrir de multiples options de placement. Le revers de la médaille est que les frais sont un peu difficiles à calculer, puisqu’ils sont différents pour chaque situation. On apprécie la possibilité d’avoir 100% du portefeuille en fonds euros, ainsi que la gestion pilotée est version classique ou en ETF.

👌Notre avis : une assurance-vie avec beaucoup d’options pour un contrat sur-mesure.

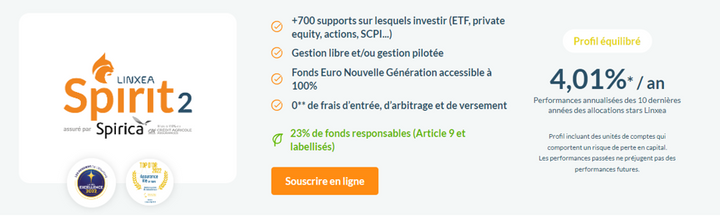

Linxea Spirit 2 : un contrat diversifié avec une grande part de fonds responsables

Grâce à son expertise, Linxea réussit à proposer un 2ème contrat très performant, cette fois en association avec l’assureur du Crédit Agricole Spirica.

-

Côté supports, l’offre est riche et complète. On apprécie particulièrement la part importante de fonds ISR proposée (23%), ainsi que les plus de 40 supports immobiliers.

👌Notre avis : Linxea Spirit 2 est une assurance-vie complète et riche. Parfaite pour les investisseurs souhaitant se positionner sur l’immobilier.

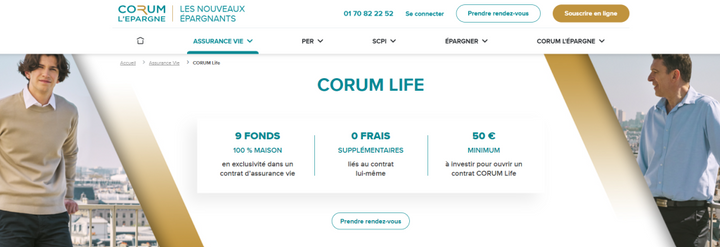

CORUM Life : la meilleure assurance-vie pour investir en SCPI

CORUM L'Épargne est surtout connu pour être un précurseur de l’épargne immobilière en France. Sa SCPI CORUM Origin lancée en 2012 est toujours aussi performante et recherchée aujourd’hui. CORUM Origin a atteint voire dépassé son objectif depuis son lancement.

CORUM nous propose d’accéder à ses SCPI via l’enveloppe fiscale de l’assurance-vie, et c’est ce qui fait toute la spécificité de ce contrat. Pas d’ETF ni d’actions en direct ici, mais

des SCPI que tu ne trouveras sur aucune autre assurance-vie.

-

Côté supports, l’épargnant à le choix entre 3 SCPI maison, dont la SCPI CORUM Origin. L’offre est complétée par 6 fonds obligataires dont la majeure partie sont des fonds maisons. Parmi ceux-ci, plusieurs sont labellisés ISR.

👌Notre avis : Corum Life représente une excellente option pour ceux qui souhaitent investir dans l’immobilier et accéder aux produits Corum via l’assurance-vie.

Top 5 des meilleures assurances-vie en gestion pilotée

Ramify Flagship : la meilleure assurance-vie pilotée pour la diversification des supports

Ramify ne cesse de développer son offre pour proposer une assurance-vie solide et diversifiée. En dehors de l’assurance-vie, de nombreux autres produits d’épargne et d’investissement sont disponibles, pour l’épargnant débutant comme la gestion de fortune.

-

Côté supports, Ramify cultive sa différence en allant au-delà de la gestion 100% ETF. Celle-ci est en effet complétée par des SCPI et du fonds euros.

👌Notre avis : une assurance-vie pilotée qui se démarque de ses concurrents par l’apport des SCPI et du fonds euros. Une grande variété de profils (100), ainsi que des frais très raisonnables font de Ramify Flagship un contrat incontournable.

Goodvest : la meilleure assurance-vie engagée

Goodvest s’est spécialisé dans la gestion pilotée responsable. Placer son argent, oui, mais l’utiliser pour financer la transition écologique, c’est encore mieux. Voilà la promesse de Goodvest ! L’assurance-vie Goodvest est compatible avec l’Accord de Paris.

-

En ce qui concerne les investissements, l’assurance-vie est gérée grâce à des ETF et des FCP, tous sélectionnés pour remplir les critères définis.

👌Notre avis : un très bon contrat pour ceux qui souhaitent s’engager dans la finance responsable sans pour autant rogner sur la qualité des investissements et de la gestion. On note la présence d’une assurance-vie dédiée aux enfants, Goodvest Kids.

Yomoni : une assurance-vie performante et une offre complète d’investissement en gestion pilotée

Fondée en 2015, Yomoni est un incontournable de la gestion de portefeuille en ligne. En plus de l’assurance-vie, presque toute la panoplie des comptes épargne est présente chez Yomoni (PEA, compte-titre, PER).

-

Pour les investissements, nous sommes ici sur du 100% en ETF. Toutefois, Yomoni vient de lancer une assurance-vie orientée immobilier, réservée uniquement à ses clients.

👌Notre avis : une assurance-vie qui a fait ses preuves au niveau de la gestion pilotée. On note la possibilité d’opter pour un contrat responsable ou spécifique pour les enfants.

Nalo : une assurance-vie sur-mesure

Autre valeur sûre de l’assurance-vie pilotée, Nalo se démarque par une grande personnalisation des portefeuilles. Ici, pas de profil de risque préétabli. Tout part de la situation de l’investisseur et de ses projets.

-

Les clients ont la possibilité de choisir des portefeuilles thématiques, par exemple 100% en ETF éco-responsables, sans immobilier ou complémentaire au PEA. Cela permet de s’adapter à une stratégie patrimoniale globale et d’éviter les doublons.

👌Notre avis : une assurance-vie personnalisée qui s’adapte au profil du client et propose des solutions originales, comme par exemple l’assurance-vie complémentaire au PEA. On aime la possibilité que plusieurs projets coexistent au sein du même contrat.

Cashbee : une assurance-vie responsable et à la carte

Cashbee propose une offre globale d’épargne simple et efficace, gérée par une appli mobile. Un livret, une assurance-vie et des produits structurés sont proposés aux investisseurs.

-

Particularité par rapport à ses concurrents en gestion pilotée, le contrat Cashbee+ est géré via des OPCVM. Une autre spécificité est le choix de packs thématiques spécifiques à la carte, par exemple Santé, Immobilier, Équilibre ou Relance (spécialisé dans les entreprises non cotées).

👌Notre avis : un contrat intéressant pour ceux qui souhaitent choisir des secteurs spécifiques et investir dans des fonds responsables.

Classement des 4 meilleures assurances-vie des banques en ligne

Boursorama Vie : la meilleure assurance-vie des banques en ligne

Fidèle à sa réputation de banque en ligne généraliste, BoursoBank propose à ses clients un contrat d'assurance-vie.

-

Au niveau des supports d'investissement, Boursorama propose la meilleure offre des banques en ligne avec 450 unités de compte. Toutes les catégories sont représentées, y compris les actions en direct.

👌Notre avis : un contrat complet qui permet une bonne diversification du portefeuille assurance-vie. On apprécie l'offre en gestion pilotée particulièrement développée, avec notamment 3 mandats 100% ISR.

Fortuneo Vie : la meilleure assurance-vie pour les investisseurs débutants

Fortuneo, souvent citée comme la meilleure banque en ligne ou le meilleur PEA, nous propose ici un contrat d'assurance-vie plutôt réservé aux investisseurs débutants.

-

Côté investissement, le nombre de supports disponibles est relativement modeste (230). Seulement 11 ETF, mais quand même 10 fonds immobiliers. Les actions en direct ne sont pas accessibles.

👌Notre avis : un contrat très accessible (à partir de 100€), intéressant pour débuter en assurance-vie. L'avantage pour les clients de Fortuneo est de pouvoir rassembler banque au quotidien et investissement au même endroit.

Monabanq Vie : une assurance-vie tournée vers les supports immobiliers et les fonds ISR

Monabanq propose un contrat d'assurance-vie avec une bonne diversification des classes d'actifs et une large parts de fonds labellisés ISR.

-

Côté supports, la sélection est correcte. On regrette cependant le faible nombre d'ETF souscriptible (6) et l'absence d'actions en direct

👌Notre avis : une assurance-vie intéressante pour les clients de Monabanq qui souhaitent diversifier leur épargne.

EasyVie : de nombreuses options de gestion

Easybourse est une filiale de la Banque Postale. Surtout connu pour son offre de courtage en ligne, le broker en ligne propose également un contrat d'assurance-vie.

-

Niveau investissement, l'offre est relativement réduite avec 100 unités de compte 5 fonds immobiliers. Le nombre d'ETF accessibles n'est pas précisé.

👌Notre avis : un contrat modeste, mais qui présente l'avantage de proposer de nombreuses options de gestion (investissement porgressif programmé, rachats planifiés, sécurisation des plus-values, etc.).

Rappel : Qu’est-ce qu’un contrat d’assurance-vie ?

Une assurance-vie est une enveloppe fiscale permettant d’investir sur de nombreux supports différents. Elle offre de multiples possibilités de placements, du plus sécuritaire au plus risqué. Grâce aux différents supports financiers proposés, elle permet de mettre en place une stratégie d’investissement diversifiée. Fonds euros très sécurisés, unités de compte investies en actions, obligations, immobilier ou répliquant un indice, quasiment toutes les options sont envisageables.

Au-delà du large spectre d’investissement, l’assurance-vie est également plébiscitée pour ses avantages fiscaux et successoraux. Si le contrat est détenu au minimum 8 ans, les gains et plus-values réalisés bénéficient d’une imposition réduite. De plus, l’assurance-vie permet de transmettre jusqu’à 152.500€ par bénéficiaire hors droits de succession si les versements ont été réalisés avant les 70 ans du souscripteur.

Choisir la meilleure assurance-vie : définir sa stratégie

Aujourd’hui, l’assurance-vie permet d’investir sur quasiment tous les instruments financiers. C’est un placement de long terme qu’il faut choisir avec stratégie pour se laisser toutes les options possibles. En effet, tes besoins vont certainement évoluer dans le futur, ton patrimoine va se développer et ton contrat d’assurance-vie devra s’adapter à ces modifications. Par où commencer pour choisir la meilleure assurance-vie ?

Assurance-vie : quel est ton objectif principal ?

-

Placer des liquidités à moyen terme en vue d’un projet, pour un achat immobilier par exemple ?

-

Avoir un revenu complémentaire au moment de la retraite ?

-

Protéger tes proches et préparer ta succession ?

L'assurance-vie : une composante de ton patrimoine global

Un investissement en assurance-vie se positionne dans une stratégie globale. Il faut toujours veiller à diversifier et équilibrer son patrimoine. Le choix des supports du contrat d’assurance-vie va venir s’inscrire dans cette logique.

Par exemple, si tu es déjà très exposé sur les marchés boursiers, il faudra privilégier un investissement en assurance-vie plus sécurisé, sur un support euros ou des fonds obligataires par exemple. Si tu n’as aucun placement dans l’immobilier et que tu ne souhaites pas investir dans un bien physique, il peut être intéressant de se positionner sur des parts de SCPI.

La meilleure assurance-vie adaptée à ton profil

De manière générale, il faut définir quel est ton profil d’épargnant, par rapport à ton objectif principal, ton patrimoine, mais également en fonction de ta gestion personnelle. Qu’est-ce qui est important pour toi ? Quelle est ton aversion au risque ? Quel est ton niveau d’autonomie ? Toutes ces questions vont venir affiner ton projet et t’aider à choisir la meilleure assurance-vie en sélectionnant les critères importants pour toi.

✅ La sécurité

Certains investisseurs ne veulent pas, ou ne peuvent pas, prendre le risque d’une perte en capital. Dans ce cas, un investissement à 100% en fonds euros est toujours possible. Le taux de rendement est plus faible, car la sécurité a un coût.

Il est ici intéressant de comparer les performances des fonds euros, voire d’aller se positionner sur des fonds garantis avec un rendement boosté par rapport à un pur fonds euro.

✅ La performance

Si la performance est un de tes premiers critères de choix, il faut choisir un contrat présentant une bonne sélection d’unités de compte, avec notamment des trackers, aussi appelés ETF.

Attention, n'oublie pas que plus tu espères un rendement élevé, plus ton risque va augmenter. Toutefois, celui-ci peut se gérer grâce notamment à un horizon long de placement et une solide diversification du portefeuille.

✅ L'autonomie

Si tu souhaites gérer toi-même ton contrat et modifier régulièrement tes positions, ton contrat doit présenter des frais d’arbitrage faibles, et également un choix important d’unités de compte bien sélectionnées.

Tu dois dans ce cas privilégier un contrat en gestion libre.

✅ La délégation

Si au contraire tu n’as pas le temps, l’envie ou la compétence pour t’occuper de ton portefeuille, tu peux choisir une assurance-vie proposant la gestion pilotée du contrat. Dans ce cas, tu délègues totalement le choix des supports d’investissement.

Si cette option peut sembler attrayante, le coût est non négligeable et vient empiéter sur la performance du contrat. Il faut savoir que grâce aux ETF, tu peux te constituer facilement un portefeuille diversifié qui sera très performant sur le long terme. L’utilisation d’ETF ne nécessite pas de connaissances approfondies et te permet d’une facilité de gestion semblable à la gestion pilotée, à coût largement inférieur.

Prends le temps de te renseigner avant de choisir une option de gestion pilotée. C’est une option coûteuse qui n’en vaut pas forcément la peine. D’autant plus que - comme nous venons de le voir - elle peut facilement être remplacée par une gestion libre basée sur des ETF.

Si tu veux en savoir plus sur ce sujet, n'hésite pas à consulter notre guide dédié aux ETF.

✅ La polyvalence

Une majorité de contrats offre aujourd’hui de nombreuses possibilités. Si tu souhaites te laisser plus de liberté et ne pas te priver d’aménagements futurs, nous te conseillons de choisir un contrat polyvalent qui coche la plupart des cases évoquées. Il te laissera toute la souplesse nécessaire pour effectuer les ajustements nécessaires à ta situation.

Quels critères pour choisir la meilleure assurance-vie du marché ?

Une fois la stratégie définie, il ne reste plus qu’à choisir la meilleure assurance-vie parmi les contrats proposés sur le marché. Pour cela, il faut être méthodique et analyser tous les critères permettant de comparer les assurances-vie et d’effectuer le meilleur classement.

Dans quel établissement ouvrir ton assurance-vie ?

La première question à se poser est de savoir dans quel établissement ouvrir une assurance-vie. L’offre est aujourd’hui très vaste, et il est difficile de comprendre les spécificités de chaque contrat. Ce qui est important à savoir, c’est qu’il y a deux intervenants principaux dans une assurance-vie : l’assureur et le distributeur.

- L’assureur : il gère le contrat. C’est lui qui garantit les fonds et la bonne marche de l’assurance-vie, donc il est très important. Choisi un contrat avec un assureur reconnu et de solides références.

- Le distributeur : il distribue le contrat. Il markete une offre selon les propositions faites par l’assureur. Tu peux donc avoir plusieurs distributeurs qui ont le même assureur.

Une fois cela étant dit, quels sont les établissements financiers qui proposent des assurances-vie ?

Les courtiers en assurance-vie

Spécialisés sur le segment, ce sont souvent les plus intéressants. Moins connus, leurs contrats sont pourtant très performants, tant au niveau des tarifs que du spectre d’investissement proposé. Il n’est pas rare de voir ces assurances-vie offrir plus de 700 possibilités d’investissement à leurs souscripteurs. Très flexibles, performants et peu chers, ce sont les contrats à privilégier pour trouver la meilleure assurance-vie.

Les banques en ligne

Même si l’épargne n’est pas leur cœur de métier, les banques en ligne sont de plus en plus nombreuses à proposer l’assurance-vie dans leur offre. Leur objectif d’être des banques généralistes avec une offre bancaire complète ne peuvent les exonérer de proposer ce placement à leurs clients. Ainsi, les assurances-vie des banques en ligne sont généralement de bons supports pour commencer à investir en assurance-vie.

Les robo-advisors

Les robo-advisors sont les spécialistes de la gestion pilotée. Ils pratiquent une gestion totalement automatisée. Celle-ci est pilotée grâce à des algorithmes selon un profil de risque défini avec le client. Les ETF sont majoritairement utilisés pour ce type de contrat, même si on voit apparaître de plus en plus de nouveaux supports en gestion pilotée (fonds euros, SCPI, etc.).

Ici, et contrairement à la plupart des autres contrats qui proposent l’alternative, la gestion libre par le client n’est pas possible. Seule la gestion pilotée est proposée.

Les néo-courtiers en placement

Sur le modèle des néobanques, les gérants de patrimoine 2.0 offrent de nouvelles perspectives aux clients. Spécialisés sur les placements, ces néo-courtiers cherchent à faciliter l’accès à l’investissement et souvent à y donner du sens. Si tu cherches une assurance-vie éthique, c’est de ce côté qu’il faut chercher.

Les banques traditionnelles

Les épargnants français se tournent généralement vers leur banque traditionnelle pour ouvrir une assurance-vie. Ils se sentent rassurés par ce choix confortable, ce n’est pourtant pas la meilleure option à choisir. Les frais de gestion sont souvent élevés et les supports d’investissement orientés vers les placements “maison” de la banque.

Ces assurances-vie sont donc à éviter selon nous. Ce n'est pas là que tu vas trouver la meilleure assurance-vie.

Quel type de contrat assurance-vie : monosupport ou multisupport ?

Assurance-vie monosupport

Les contrats monosupport proposent un seul support de placement : le fonds euro. Ici, il n’y a aucune flexibilité. L’argent est placé sur un support sécurisé sans surprise. Dans un contexte de marché de taux favorables, certains assureurs arrivaient à tirer leur épingle du jeu et à offrir des rendements très satisfaisants.

Avec la baisse des taux d’intérêt actuelle, il est difficile, voire impossible, de faire une différence significative de performance sur un support monétaire. De plus, tous les contrats multisupports proposent désormais un fonds euro. Même si tu investis 100% de ton argent sur ce support, il y a toujours possibilité de faire évoluer le contrat vers des unités de compte en cas de besoin.

Sauf cas particulier, il n’y a donc aucun intérêt aujourd’hui à ouvrir un contrat monosupport.

Assurance-vie multisupport

C’est clairement le type de contrat à privilégier. Il donne accès à un (ou plusieurs) fonds euros et des unités de compte (UC). Il répond aux attentes de tous les types d’investisseurs : fonds euro pour un placement sans risque, fonds actions, obligations, mixtes, ETF, parts de SCPI, fonds ISR, etc.

Une stratégie entière de diversification patrimoniale peut être mise en place dans le cadre d’un seul contrat. C’est un plus incontestable. En cas d’imprévu ou de changement de stratégie, il laisse une grande flexibilité pour réorienter les positions. Il évolue avec la vie de l’investisseur. C'est dans cette catégorie de contrats que tu trouveras la meilleure assurance-vie.

💡

Meilleure assurance-vie : quels types de supports ?

Nous l’avons vu, le contrat multisupport en unités de compte est le type d’assurance-vie à privilégier. Cependant, tous les contrats ne proposent pas le même choix. Certains ne proposent pas de parts de SCPI, ni d’ETF, d’autres offrent plus de fonds ISR. C’est un point majeur du comparatif. Quels sont les types de fonds que l’on retrouve dans les contrats d’assurance-vie ?

☔ Les fonds euro pour sécuriser ton capital

Présent aujourd’hui dans tous les contrats multisupports, c’est l’équivalent d’un placement monétaire. Son capital est garanti.

En général, un seul fonds euro est proposé, mais certains contrats offrent l’option d’un fonds euro boosté. Dans ce cas, le capital est garanti à un taux défini à l’avance (entre 80% et 100%), mais l’investissement n’est pas purement monétaire. Cela permet d’espérer une performance supérieure au fonds euro classique, sans rogner sur la sécurité. C’est un plus indéniable dans notre comparatif de proposer ce type de fonds euro.

🏛️ Les fonds obligataires

Intermédiaire entre le fonds euro et les fonds actions, ils permettent de temporiser le portefeuille. Non dénués de risque, il est indispensable que le contrat en propose plusieurs, afin de varier les zones géographiques et les types de créances (sociétés nationales ou internationales, créances d’État, etc.).

📈 Les fonds actions pour dynamiser ton portefeuille

C’est généralement la partie la plus importante de l’offre d’unités de compte. Fonds investis sur des zones géographiques, sur des matières premières, sur un secteur d’activité comme le luxe ou la silver économie, il est important d’analyser toutes les options offertes par le contrat. De ce choix dépendra la qualité de la diversification mise en place.

📊 Les ETF : la performance du marché pour ton assurance-vie

Les meilleures assurances-vie proposent aujourd’hui des ETF dans leurs contrats. Ces fonds répliquant un indice sont des solutions simples et efficaces pour un portefeuille performant et diversifié. Il est préférable de choisir une assurance-vie qui propose cette option.

🏠 L'immobilier pour diversifier ton assurance-vie

Tous les contrats n’offrent pas la possibilité d’investir sur des parts de SCPI. Si un de tes objectifs est de te positionner sur le marché immobilier, attention à bien vérifier que le contrat dispose de cette option.

🚀 Le capital investissement : un support risqué pour booster la rentabilité

Certains contrats proposent des FCPR dans leur offre. Ils sont très intéressants pour la diversification, mais il est important de bien connaître leur fonctionnement avant de les mettre en portefeuille. Si tu souhaites en savoir plus sur ce sujet, le guide fonds d’investissement te donnera les précisions nécessaires.

Assureur et distributeur de l'assurance-vie : quelle différence ?

Une assurance-vie est toujours gérée par une assurance. Le contrat est ensuite commercialisé par un distributeur. Le distributeur négocie des conditions, demande des ajustements, mais c’est l’assureur qui gère le contrat. C’est un point fondamental pour comprendre l’assurance-vie et faire un choix en connaissance de cause.

Sélectionner un assureur reconnu et solide financièrement est un critère majeur dans ta quête de la meilleure assurance-vie. Pour savoir si un assureur est fiable, il est possible de vérifier qu’il détient un numéro Orias. Ce fichier référence tous les assureurs homologués à distribuer des produits d’assurance.

Il existe un grand nombre de distributeurs : courtiers et banques en ligne, banques traditionnelles, compagnies d’assurance, mutuelles, etc. Certains investisseurs sont rassurés de s’adresser à leur banque traditionnelle pour leur contrat d’assurance, mais ils peuvent retrouver un contrat géré par le même assureur chez un courtier en ligne peu connu. De même, deux contrats quasiment similaires gérés par le même assureur peuvent être commercialisés sous deux noms différents chez deux distributeurs différents.

Tu auras compris,en matière d’assurance-vie, il ne faut pas s’arrêter à la première impression, mais faire une recherche approfondie pour trouver la meilleure option.

Contrat d'assurance-vie : les frais

Les frais du contrat d’assurance-vie constituent une part importante du comparatif. En effet, ils peuvent être prélevés à différents moments de la vie du contrat, pouvant amener à une addition salée si l’on n’y prête pas suffisamment attention. Sur le long terme, ces frais pris chaque année sur la performance peuvent atteindre des taux très importants. Pour trouver la meilleure assurance-vie, vérifie en détail tous les frais prélevés. Quels sont les types de frais que l’on peut retrouver sur un contrat d’assurance-vie ?

Tableau récapitulatif des frais assurance-vie

| Type de frais | Description |

|---|---|

| Frais sur versement initial et/ou complémentaire | Souvent prélevés par les banques traditionnelles, ils peuvent être élevés, de l’ordre de 2% à 4%. La plupart des distributeurs en ligne ont des frais à 0%. |

| Frais sur rachat partiel, rachat total ou avance | Prélevés en cas de retrait des fonds. Souvent à 0% |

| Frais de gestion | Prélevés par l’assureur sur tous les fonds (UC et fonds euros). Ils se situent en moyenne entre 0,5% et 1%/an, appliqués sur la valorisation totale du contrat. |

| Frais d’arbitrage | Facturés lors du passage d'un support à un autre (entre fonds euros et UC mais aussi entre les UC), en cas de changement de la répartition du capital investi. En pourcentage du montant arbitré ou forfaitaires. Dans la majorité des cas, les arbitrages gérés en ligne sont gratuits. Certains contrats prévoient une limitation du nombre d'arbitrages. |

| Autres frais de transaction | D’autres frais sont parfois prélevés dans des cas spécifiques par exemple dans le cadre d’achat de certains titres (ETF, titres vifs comme les actions individuelles, etc.). Ces frais supplémentaires peuvent être facturés à l'achat comme à la vente. Semblables aux frais de courtage d'un compte titres classique. |

| Frais de surperformance | Dus uniquement si le fonds atteint une certaine performance. Ils s’ajoutent aux frais de gestion du fonds. Relativement rare. |

| Frais de gestion pilotée | S’ajoutent à tous les autres frais évoqués. Entre 1% et 1,5%/an en moyenne. Certaines gestions pilotées comme Nalo ou Yomoni sont opérées par des robots et investies uniquement sur des ETF. Elles affichent donc un coût bien inférieur aux gestions pilotées classiques. |

💡

Dans notre comparatif, les assurances-vie ne prélèvent ni droits d’entrée sur le contrat, ni frais d’arbitrage. C’est une condition sine qua non pour les meilleures assurances-vie.

Les rendements des différents contrats d'assurance-vie

Les performances d’un contrat dépendent de l’investissement réalisé et des sous-jacents sélectionnés. Cependant, il existe des règles simples pour dynamiser son épargne, sans forcément prendre beaucoup plus de risques.

Les fonds euros

Même dans le contexte de taux d’intérêt très faibles, il existe des différences de rendement entre les différents fonds euros. Si tu souhaites te positionner sur ce type de support, choisis un fonds qui a un rendement supérieur à un livret d’épargne. Le taux présenté doit être net de frais de gestion pour être comparé à d’autres fonds, et les rendements passés doivent présenter une certaine stabilité.

💡

Certains assureurs proposent des fonds euros dynamiques. Le capital est garanti à 100% ou parfois à un taux légèrement inférieur. En contrepartie, la performance est boostée grâce à la diversification d’une partie du fonds (de 10% à 30%). Cette option est très intéressante pour donner un peu de peps au portefeuille quand tu ne veux pas, ou ne peux pas, prendre de risque sur ton capital.

Les fonds en unités de compte

Bien sûr, le rendement dépend du niveau de risque pris. Un fonds actions à plus de chance de performer sur le long terme qu’un fonds obligataire. Cependant, mettre en place certaines règles permet de stabiliser et optimiser le rendement sur le long terme :

- Diversifier son portefeuille en répartissant les investissements sur différentes zones géographiques et différents secteurs d’activité.

- Opter pour des ETF pour suivre la performance d’un indice et se positionner facilement sur un marché entier. Sur le long terme, il est très rare que les fonds actifs obtiennent une meilleure performance que le marché qu’ils essayent de battre.

- Réserver une part du portefeuille à des supports décorrélés de la bourse comme des parts de SCPI, voire des FCPR.

En résumé, les critères à prendre en compte pour choisir la meilleure assurance-vie :

-

Le type de contrat (monosupport ou multisupport)

-

Un choix de supports d’investissement vaste et diversifié

-

Un assureur reconnu

-

Des frais prélevés faibles

-

Un rendement intéressant des supports euros

Quelle banque propose la meilleure assurance-vie ?

Si tu regardes notre tableau comparatif des meilleures assurances-vie, tu t’aperçois que les premières places sont trustées par les courtiers en ligne spécialisés comme assurancevie.com, Linxea, ou encore Placement-Direct.fr.

Côté gestion pilotée, les robo-advisors proposent également d’excellents contrats. Yomoni, Ramify et Nalo arrivent au coude-à-coude avec leurs assurances-vie gérées grâce aux ETF.

Les banques en ligne arrivent également à tirer leur épingle du jeu. Sans surprise, Fortuneo, BoursoBank et Monabanq sont les banques qui proposent les meilleures assurances-vie en ligne. Leur volonté de proposer toute la gamme de produits bancaires à leurs clients leur permet d’être performantes sur quasiment tous les segments de produits.

L’assurance-vie en gestion pilotée par robo-advisors

La plupart des contrats présentés dans notre comparatif proposent une option de gestion sous mandat. Cela signifie que tu délègues la gestion de ton portefeuille à la compagnie d’assurance, qui va s’occuper de réaliser les opérations pour toi. Bien sûr, des orientations et un profil de risque sont définis au départ.

Certains intervenants se sont spécialisés dans la gestion pilotée des assurances-vie grâce aux robo-advisors. Spécialisés des investissements en ETF, leur objectif est de faire baisser les coûts en répliquant les indices (plutôt qu’en proposant des fonds à gestion active) et en automatisant au maximum la gestion. Souvent performants et moins chers qu’une gestion sous mandat classique, ces nouveaux courtiers en assurances sont des concurrents sérieux pour les spécialistes historiques de l’assurance-vie.

Même s’ils sont moins connus du grand public, ces néocourtiers en assurance-vie sont épaulés par des assureurs reconnus : Suravenir, Generali ou encore Apicil. La question de la fiabilité et de la sécurité n’est donc pas un problème.

Par contre, il faut bien comprendre le fonctionnement des ETF et ne pas se laisser effrayer par ces nouveaux modèles. La personnalisation de ton portefeuille est souvent plus poussée que dans un contrat d’assurance-vie avec une gestion sous mandat classique proposant des profils types.

Ramify, Yomoni ou encore Nalo sont les principaux acteurs sur ce segment. Tu trouves le détail sur les offres des robo-advisors dans notre top 5 des meilleures assurances-vie en gestion pilotée au début de notre article.

Une assurance-vie éthique : c’est possible ?

Devant la demande croissante des épargnants pour des placements plus responsables, plusieurs prestataires se sont positionnés sur l’assurance-vie éthique.

Même si de plus en plus d’assurance-vie proposent ce genre d’option, notamment via une sélection de fonds ISR, Goodvest et Cashbee en ont fait le cœur de leur positionnement.

Précurseurs sur ce segment, ils se positionnent clairement sur des investissements responsables et engagés.

L’objectif est de donner du sens à son épargne. Ces deux contrats sont en gestion pilotée.

Nul doute que d’autres assurances-vie du même type vont voir le jour dans les mois et années à venir. L’investissement responsable et les critères ESG ne sont pas qu’un mouvement de mode. Les épargnants sont de plus en plus nombreux à vouloir s’engager sur cette voie. D’après l’étude Ifop pour le FIR et Vigeo Eiris de septembre 2021, 6 français sur 10 accordent de l’importance à l’impact social et environnemental de leurs placements.