Établir un profil de risque pour son placement

💡

- Définis ton profil de risque avant d'investir (aussi appelé allocation d’actifs). Pour déterminer l'allocation d'actifs optimale, tu devras chercher un équilibre entre le rendement et les risques de tes actifs.

- Pour ce faire, tu répartis ton patrimoine en deux catégories d’actifs. Une partie de tes actifs va être placée à l’abri dans des investissements sans risque et une autre partie dans des investissements qui comportent un risque.

- Les placements exposés au risque sont ceux qui génèrent ton rendement. Parmi eux on retrouve : les actions individuelles, les ETF, les SIIC (en bon français : Société d’Investissement Immobilier Cotée), et les investissements en matières premières.

- Les placements faiblement risqués permettent d’amortir les fluctuations de ton portefeuille. Parmi ces placements sans risque, on peut mentionner les comptes de dépôt à terme et à vue (livrets bancaires, livrets A, comptes à termes), le cash et les obligations d'État (avec notations AAA).

Établir son propre profil de risque

Par définition, acheter des titres, c'est accepter de prendre des risques, donc accepter les fluctuations de valeur (mesuré en volatilité). En bourse, il existe une règle simple : le rendement n’existe qu’en raison du risque pris par l’investisseur. Par ailleurs, en plus du risque objectivement pris par tout investisseur en bourse, il existe également un risque subjectif. Celui-ci est individuel, propre à chacun et dépend de multiples facteurs (gestion des émotions, relation au risque, etc.).

Pour évaluer ton profil de risque, on te propose une petite mise en situation, avec un scénario catastrophe. Imagine que tu es propriétaire d’un portefeuille, qui, en une semaine, s’effondre de 30 %. Comment réagirais-tu ?

Option A : Dans la panique, tu vends tes parts.

Option B : Tu gardes la tête froide et tu laisses passer la tempête.

Quelle que soit ta stratégie d'investissement, elle doit te correspondre. Même en cas de fluctuations du marché tes investissements ne doivent pas t'empêcher de dormir la nuit. Si tes positions te stressent, tu risques de prendre des décisions impulsives pouvant t’amener à vendre tes parts au mauvais moment et ainsi de perdre de l’argent.

Dans son Best-seller, All About Asset Allocation, Rick Ferri, éminent conseiller financier écrit : "La tolérance au risque, c’est l’ensemble des fluctuations et pertes que tu peux supporter avant de changer de comportement."

Indépendamment du montant de tes revenus, il s’agit ici de ta capacité personnelle à supporter le risque, donc le risque subjectif. Évidemment, il est utile de décortiquer en amont les différentes catégories de placements financiers et les risques qu’ils induisent. Mais garde bien en tête que tu ne connaîtras vraiment les effets des fluctuations boursières sur ton stress, que lorsque tu investiras réellement. Comme pour bon nombre de situations, il est impossible de prédire exactement ta réaction avant de t’y être réellement confronté. Malheureusement, de nombreuses personnes surestiment leur tolérance aux risques et ne s’en rendent compte que lorsqu'elles subissent des pertes, après plusieurs années de gains prospères.

Avant d’investir il est donc important que tu détermines ton profil de risque. Nous allons te montrer comment faire et te guider sur la meilleure façon de répartir tes actifs en fonction de ta tolérance au risque, donc en fonction de ce que tu es prêt à supporter en termes de fluctuations.

La répartition de ton patrimoine (“Asset Allocation”)

Règle numéro un : ne mise jamais sur qu’un seul type de placement. Il est bien plus malin de répartir son patrimoine sur un portefeuille de plusieurs classes d’actifs : actions, obligations, immobilier, etc.

L'allocation d'actifs (“asset allocation”) consiste à définir la part de chaque classe d’actifs au sein de ton portefeuille, en fonction de ta stratégie d’investissement. La première étape (Asset allocation niveau 1), consiste à déterminer l’exposition de ton portefeuille au risque. Donc de décider quelle part de ton argent doit être allouée à des placements risqués et quelle part, il vaut mieux garder à l’abri dans des placements sans risque.

Lors de la deuxième étape, tu traduis ton allocation en placements concrets. Plus tu veux la jouer sûr, plus tu vas augmenter tes placements sans risque (livret A, obligations d’État, etc.) et vice versa.

La partie sans risque te permet de réduire le risque global de ton portefeuille. Tel un ancre, c’est elle qui va te donner la sécurité dont tu as personnellement besoin pour continuer à investir sereinement. La partie de ton portefeuille exposée au risque quant à elle est responsable pour la performance, donc pour t’assurer un rendement.

La partie sans risque de ton portefeuille

La partie sans risque de ton portefeuille réduit le risque global de ton portefeuille et compense les fluctuations émanant de la partie exposée qui génère le rendement.

Le risque zéro n’existe pas. En effet, quand nous parlons de placement sans risque il s’agit d’un concept théorique qui désigne des placements considérés comme très peu risqués. Dès lors qu’un placement génère un rendement, c’est qu’il rétribue un risque engagé. S’il n'existe donc pas de placements sans risques à proprement parler, il existe toutefois quelques exemples d’investissement considérés comme très peu risqués :

-

Comptes de dépôts à vue (compte courant, livret d’épargne, etc.) et à terme (compte à terme) garantis jusqu’à 100.000€ dans les pays à bonne solvabilité.

-

Obligations d’État les mieux notées (AAA) comme l’Allemagne, la Suisse, le Luxembourg ou encore les Pays-Bas, la Suède ou les États-Unis.

-

Les espèces sont aussi considérées comme très peu risquées (mais attention, même les liasses de billets cachés sous ton matelas ne sont pas 100% sûrs).

Les obligations d’État les mieux notés présentent aujourd’hui des rendements négatifs (c’est par exemple le cas des obligations allemandes) et ne sont donc plus très intéressantes pour les investisseurs particuliers, d’autant plus que ton capital peut se retrouver immobilisé pour un certain temps. Les livrets bancaires et particulièrement le livret A présentent des rendements du moins positifs (s'ils ne compensent pas l'inflation, ils ont toutefois le mérite de minorer ses effets) et plus de flexibilité.

Ce à quoi tu dois faire attention :

-

Ne place pas inutilement ton argent dans des livrets d’épargne ou des comptes à terme de banques étrangères jugées risquées. Être récompensé par 1% d'intérêts pour des dépôts dans des banques en difficulté, ne vaut pas le coût.

-

Si les taux d'intérêt des obligations d'États plus risqués, à l'instar de la Grèce ou de l’Italie, sont certes élevés, ils ne correspondent pas à un placement sans risque. Bien au contraire !

-

La partie sans risque de ton portefeuille n'est pas destinée à générer des rendements. Son but est de réduire, par compensation, ton risque global.

Ici, on ne prend pas en compte ce qu’on appelle l’épargne de précaution. Selon ta situation personnelle, il est conseillé de garder à l’abri environ trois salaires nets en réserve. Cette épargne de précaution peut être conservée sur un compte courant ou un livret d’épargne, loin des fluctuations boursières. Si tu veux en savoir plus sur les différents comptes bancaires et leur utilisation, un article dédié et un comparatif des banques en ligne te donne toutes les précisions et toutes possibilités.

La partie de ton portefeuille exposée au risque

Le rendement et le risque vont de paire. C’est même le risque qui est à l’origine du rendement. La partie de ton portefeuille qui est exposé au risque peut comprendre les classes d’actifs suivants :

-

Actions individuelles

-

ETF et fonds indiciels en actions

-

SIIC (actions de foncières cotés)

-

Obligations d’entreprises

-

Obligations d'État de plus faible qualité

-

Crypto-monnaies

Trouver son équilibre

Tes actifs risqués déterminent ton rendement alors que ton placement sans risque est garant de la stabilité globale de ton portefeuille.

Un exemple simple illustre l'effet de la répartition des risques. Adaptons légèrement notre scénario catastrophe du début de l'article. Si tu investis la moitié de ton patrimoine en actions - donc en actifs à risque - et que le marché des actions s'effondre de 30%, alors la valeur de ton portefeuille ne baisse que de 15% au total. En revanche, si la tendance est à la hausse, ton portefeuille enregistrera une hausse de « que » 15%.

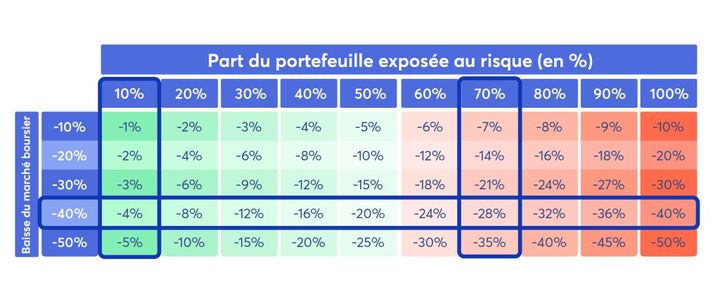

Dans ce tableau, tu peux voir comment une chute des cours affecte ton portefeuille, en fonction de la part de tes actifs risqués dans ton portefeuille.

Prenons l'exemple de deux investisseurs : Sandra, 25 ans, aime prendre un peu de risque. A contrario, Paul accorde plus d’importance à la sécurité de ses placements. Tous deux investissent 10.000 €.

| Patrimoine | Sandra aime le risque | Paul privilégie la sécurité |

|---|---|---|

| Investissement total | 10.000 € | 10.000 € |

| Part des investissements risqués au sein du portefeuille | 70% | 10% |

| Part des investissements sans risque | 30% | 90% |

| Chute de 10% des cours | -7% = 9.300€ | -1% = 9.900€ |

| Chute de 40% des cours | -28% = 7.200€ | -4% = 9.600€ |

Âge, responsabilités, besoin de sécurité : la capacité à prendre des risques est individuelle

Lorsqu'on est jeune, en général, on peut se permettre de prendre plus de risques. Si tu es un jeune investisseur, tu as souvent moins de contraintes que quelqu’un de plus âgé. Tu n’as pas de famille à nourrir, ni de prêt immobilier à rembourser. Ton capital humain est aussi plus élevé ; ce qui signifie que grâce à ton travail tu vas continuer à générer des revenus pendant de nombreuses années. Il te reste aussi tout simplement plus de temps pour laisser passer les tempêtes et racheter des titres à prix intéressants pendant les crises.

D’ailleurs, une règle générale dérivée de l’âge existe :

100 - âge = exposition au risque de ton portefeuille (en %)

Selon cette fameuse règle, à 20 ans, tu serais prêt à exposer 80% de ton portefeuille au risque, à 60 ans, plus que de 40%. Si l’idée est certes intéressante, n’oublie pas que ton besoin de sécurité et ta relation au risque restent des affaires personnelles, tu es donc le seul à pouvoir l’évaluer.

Avoir un salaire élevé est un autre facteur qui te permet de prendre plus de risques. Ton éducation financière joue également un rôle important. C’est elle qui te permettra de piloter tes investissements avec plus de sérénité et d’assurance. Pour terminer, tes obligations courantes sont elles aussi déterminantes quand il s’agit du risque que tu es prêt à prendre (crédits, nombre d’enfants à charge, partenaire,...).

La question du risque n’est pas anodine. Réfléchis attentivement à la proportion de ton patrimoine que tu investis dans des actifs risqués, comme dans des actions ou des ETF. En déterminant avec attention ton profil de risque tu devrais donc être capable de dormir sereinement, même en cas de fluctuation accrue des marchés.

Évidemment ta capacité à prendre des risques va évoluer au cours de ta vie. D'une part, parce que (heureusement) ta situation évolue (famille, emprunts, salaire). D’autre part, parce que tu acquiers de l'expérience en bourse (et que tu continues de parfaire ton éducation financière grâce à Hellomonnaie). Invariablement le premier krach boursier est un choc pour tout investisseur. Avec le temps, tu apprendras que les fluctuations boursières sont normales, temporaires et mêmes importantes.

Si tu veux investir, tu peux passer par des courtiers en bourse pour développer ton portefeuille d’ETF. Pour comparer les offres que propose les courtiers qui sont en place sur le marché, consulte notre comparatif. Le fait de te renseigner en amont limite aussi les mauvaises surprises.